PayPal Ultrapassa US$30 bilhões em empréstimos para pequenas empresas à medida que o crédito embutido ganha tração global

Empréstimo Integrado se Torna Comum: Por Dentro da Aposta de US$ 30 Bilhões do PayPal em Crédito para Pequenas Empresas

Em um cenário financeiro ainda lidando com a restrição do crédito bancário e a evolução da infraestrutura digital, uma empresa tem redefinido constantemente o que significa emprestar em grande escala na era digital. O PayPal, antes sinônimo de pagamentos digitais, surgiu discretamente como um pilar central no financiamento de pequenas empresas. Esta semana, a empresa anunciou que ultrapassou US$ 30 bilhões em originação de empréstimos para comerciantes – por meio de mais de 1,4 milhão de empréstimos concedidos a mais de 420.000 contas empresariais em todo o mundo.

É um sinal claro de que o financiamento integrado – onde o empréstimo é entrelaçado diretamente na camada de transação – não é mais experimental. É um motor principal.

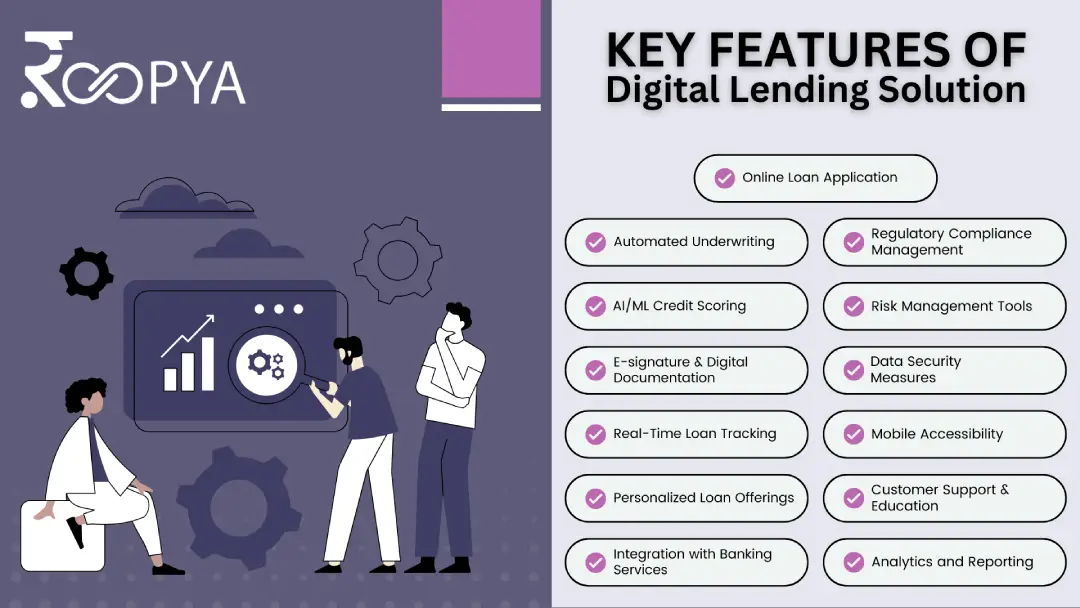

Sabia que o financiamento integrado está revolucionando a forma como interagimos com os serviços financeiros? Ele envolve a integração de ferramentas financeiras como pagamentos, empréstimos e seguros diretamente em plataformas não financeiras, como aplicativos ou sites, tornando as transações contínuas e convenientes. Essa tendência permite que os consumidores acessem serviços financeiros sem sair de seus aplicativos favoritos, melhorando a experiência do usuário e criando novas fontes de receita para as empresas. O financiamento integrado está crescendo rapidamente, com projeção de alcançar centenas de bilhões de dólares até 2033, impulsionado por avanços tecnológicos e mudanças nos comportamentos do consumidor. Ele também expande a inclusão financeira, alcançando populações carentes por meio de plataformas do dia a dia.

Uma Reescrita Radical do Acesso ao Crédito

À primeira vista, o modelo de empréstimo para comerciantes do PayPal é enganosamente simples. Em vez de depender de pontuações de crédito tradicionais ou processos bancários lentos, a empresa aproveita seu vasto conjunto de dados de transações de comerciantes, aprovando empréstimos em tempo real com base no histórico de vendas real.

Dois produtos principais impulsionam este motor:

- Capital de Giro PayPal, feito sob medida para pequenos comerciantes, oferecendo capital sem uma verificação de crédito. Os valores dos empréstimos variam de £ 1.000 a £ 225.000 e os pagamentos são deduzidos automaticamente como uma porcentagem das vendas diárias.

- Empréstimos Empresariais PayPal (anteriormente LoanBuilder), projetado para empresas maiores, usando análise de crédito mais convencional, mas simplificada dentro do ecossistema digital do PayPal.

O que diferencia o PayPal não é apenas a velocidade. É a integração. “Este modelo integra o empréstimo nos mesmos trilhos dos pagamentos”, observou um analista de fintech que cobre mercados de crédito alternativos. “Isso muda tudo – desde como o risco é avaliado até como o capital é pago.”

Comparação do processo de empréstimo bancário tradicional x processo de empréstimo integrado do PayPal

| Aspecto | Empréstimo Bancário Tradicional | Empréstimo Integrado do PayPal |

|---|---|---|

| Processo de Solicitação | - Necessidade de visitas presenciais - Documentação extensa - Tempo de processamento de 1 a 3 meses | - Totalmente online - Documentação mínima - Processamento em minutos |

| Acessibilidade | - Limitado ao horário bancário - Várias reuniões presenciais | - Disponibilidade 24 horas por dia, 7 dias por semana - Acessível no ponto de venda |

| Critérios de Aprovação | - Pontuações de crédito fortes - Garantia exigida com frequência - Finanças gerais da empresa | - Fontes de dados alternativas - Histórico de vendas do PayPal - Menos ênfase em métricas tradicionais |

| Tipos/Valores de Empréstimo | - Vários tipos de empréstimo - Valores geralmente maiores | - Produtos específicos (por exemplo, Capital de Giro) - Valores menores e personalizados |

| Pagamento | - Cronogramas fixos - Cláusulas restritas | - Opções flexíveis (por exemplo, % das vendas) - Menos restrições |

| Taxas de Aprovação | - Menor (≈28% para pequenas empresas) | - Maior (retenção de clientes >90%) |

E o impacto é mensurável. Os comerciantes que utilizaram o Capital de Giro viram um aumento de 36% no volume do PayPal, enquanto os usuários de Empréstimos Empresariais viram um aumento de 16%, com base em dados internos divulgados com o marco.

De Processador de Pagamentos a Potência de Crédito

É fácil esquecer que a jornada de empréstimo para comerciantes do PayPal começou como um projeto piloto há mais de uma década. Mas os números de hoje contam uma história muito diferente:

- US$ 3 bilhões em originação apenas em 2024.

- Ativo em seis países, incluindo EUA, Reino Unido, Alemanha, França, Austrália e Holanda.

- Altas taxas de uso repetido, com muitos comerciantes retornando para a segunda ou terceira rodada de financiamento.

Volume de originação de empréstimos para comerciantes do PayPal na última década

| Ano | Volume de Originação de Empréstimos | Informações Chave |

|---|---|---|

| 2015 | >US$ 1 bilhão (cumulativo) | Programa de Capital de Giro do PayPal atingiu o marco de US$ 1 bilhão |

| 2016-2021 | Dados não disponíveis | Período de crescimento, valores anuais específicos indisponíveis |

| 2022 | ~$4 bilhões | Um dos 5 maiores credores de pequenas empresas nos EUA |

| 2023 | US$ 1,3 bilhão (9 primeiros meses) | Começou a reduzir as atividades de empréstimo |

| 2024 | US$ 3 bilhões | Redução contínua no volume de empréstimos |

| 2025 | >US$ 30 bilhões (cumulativo) | Ultrapassou US$ 30 bilhões em originação total de empréstimos globais |

Esta não é uma linha de negócios marginal. É um diferenciador estratégico fundamental – um que vincula os comerciantes mais profundamente ao ecossistema do PayPal e alimenta o crescimento do volume de pagamentos a longo prazo.

De acordo com um indivíduo familiarizado com a estratégia de comerciantes do PayPal, “O objetivo não é apenas emprestar. É tornar o PayPal indispensável.”

Um Novo Modelo de Empréstimo Encontra Seu Momento

O modelo do PayPal está encontrando ventos favoráveis em tendências macro mais amplas. A Pesquisa de Crédito para Pequenas Empresas de 2023 do Federal Reserve descobriu que produtos de empréstimo alternativos agora representam 32% do financiamento de pequenas empresas, acima dos 24% em 2021. Essa trajetória ressalta uma mudança crescente dos bancos tradicionais, cujo apetite por empréstimos de pequeno valor e curto prazo diminuiu em meio ao aperto das regulamentações e à cautela econômica.

Sabia que o mercado de empréstimos alternativos está experimentando um rápido crescimento, com projeção de alcançar US$ 1,03 trilhão até 2028 com um CAGR de 8,6%? Essa expansão é impulsionada pela crescente demanda por opções de financiamento flexíveis entre as pequenas empresas. O financiamento alternativo online, incluindo o empréstimo Peer-to-Peer, deve crescer a um CAGR de 18,2%, atingindo US$ 65,74 bilhões até 2033. Avanços tecnológicos e acessibilidade são os principais impulsionadores, oferecendo processos de aprovação mais rápidos e opções personalizadas que os bancos tradicionais geralmente não conseguem igualar. Como resultado, as plataformas de empréstimo alternativo estão se tornando uma fonte vital de financiamento para pequenas empresas, especialmente em regiões como América do Norte e Europa, onde estão ganhando força significativa.

“O que estamos testemunhando”, disse um estrategista de mercado, “é uma realocação da autoridade de empréstimo. Plataformas de fintech como o PayPal estão entrando onde as instituições tradicionais recuaram.”

E não é apenas conveniência. O apelo está na previsibilidade. Os comerciantes sabem quanto estão pagando, sem juros compostos. Essa estrutura de taxa fixa, combinada com o acesso a dados do PayPal, minimiza o atrito.

Mas Isso Pode ser Ampliado de Forma Sustentável?

Mesmo enquanto o PayPal consolida seu domínio, os riscos estão aumentando. O espaço de empréstimo alternativo está se tornando lotado. Rivais como Square Loans do Block e Enova estão inovando rapidamente, criando suas próprias bases leais.

Há sinais de desaceleração também. Embora US$ 3 bilhões em 2024 seja significativo, alguns especialistas observam que o volume de empréstimos do PayPal não cresceu no mesmo ritmo acelerado dos anos anteriores, levantando questões sobre saturação ou aperto dos padrões de crédito.

Há também pressões sistêmicas a serem consideradas:

- Volatilidade macroeconômica, incluindo taxas de juros e inflação mais altas, pode diminuir a capacidade de pagamento do comerciante.

- Aperto regulatório está no horizonte, especialmente em torno de credores não tradicionais e modelos de crédito integrado.

- Métricas de qualidade de empréstimo, como taxas de inadimplência e baixas contábeis, permanecem zelosamente guardadas pelo PayPal, provocando cautela nos investidores.

Fatores de risco no mercado de empréstimo alternativo

| Categoria de Risco | Principais Fatores de Risco |

|---|---|

| Risco de Crédito | - Taxas de inadimplência mais altas devido a tomadores com histórico de crédito limitado - Empréstimos não garantidos sem garantia - Maior sensibilidade a crises econômicas |

| Risco Operacional | - Falta de regulamentação abrangente e padrões universais - Desafios de liquidez e financiamento para instituições financeiras não bancárias - Forte dependência de plataformas de tecnologia |

| Risco de Mercado | - Vulnerabilidade à volatilidade das taxas de juros - Forte concorrência de bancos tradicionais - Dificuldades de refinanciamento para determinados modelos de empréstimo |

| Risco de Reputação | - Preocupações com a proteção do consumidor devido à regulamentação inconsistente - Potencial falta de transparência em produtos de empréstimo complexos |

Sabia que a escalabilidade da qualidade de crédito no empréstimo fintech apresenta vários desafios significativos? À medida que os credores fintech crescem, eles enfrentam dificuldades no gerenciamento de grandes volumes de dados, garantindo a conformidade regulatória em várias jurisdições e avaliando com precisão o risco de crédito, especialmente para populações carentes. Além disso, eles devem mitigar riscos tecnológicos, como vieses algorítmicos e ameaças de segurança cibernética, enquanto navegam na volatilidade econômica e mantêm a confiança do cliente. A integração com os sistemas bancários tradicionais também pode ser complexa, limitando potencialmente a agilidade operacional. Apesar desses desafios, os credores fintech continuam a inovar, desenvolvendo modelos avançados de pontuação de crédito e estratégias robustas de gerenciamento de risco para garantir altos padrões de qualidade de crédito à medida que se expandem.

Calor Competitivo e a Luta pela Lealdade

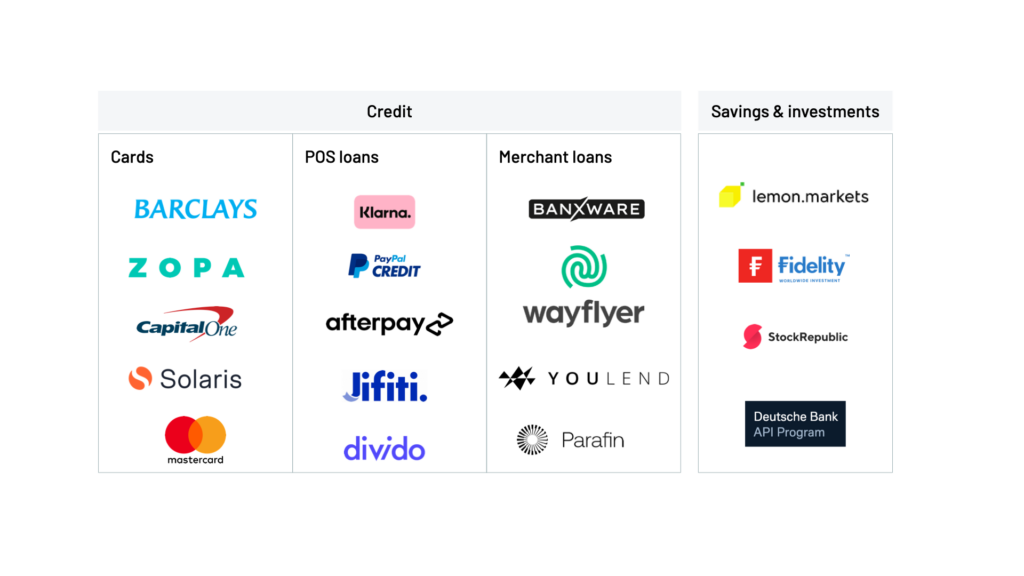

Ao contrário dos credores tradicionais, o PayPal não compete apenas em taxas – compete em experiência. Seus produtos de empréstimo são descomplicados, profundamente integrados e rápidos. Mas os concorrentes estão alcançando.

O Square Loans do Block, que aproveita os dados de PDV do Square de forma semelhante, está se expandindo rapidamente. Outras plataformas como Shopify Capital e Amazon Lending também oferecem soluções de crédito integrado dentro de seus ecossistemas de comerciantes.

Esta corrida armamentista pelo domínio do empréstimo integrado pode, em última análise, se resumir à retenção. Quem puder oferecer a melhor combinação de capital, experiência do usuário e utilidade do ecossistema provavelmente conquistará a lealdade dos comerciantes a longo prazo.

E aí reside a força única do PayPal: empréstimo não como um serviço, mas como uma estratégia. Cada empréstimo concedido aprofunda a dependência do comerciante, aumenta o volume de pagamentos e aumenta a adesão à plataforma.

Investidores, Bancos e Reguladores: Todos de Olho no Crédito Integrado

O marco de US$ 30 bilhões não importa apenas para os comerciantes – está sendo observado de perto nos mercados de capitais e nos círculos políticos.

Para investidores institucionais, o aumento do empréstimo integrado representa uma nova categoria de exposição ao crédito privado com retornos atraentes. A capacidade de subscrever empréstimos de curta duração e alta frequência apoiados por dados em tempo real está remodelando a forma como o capital de risco é alocado.

Alocação de investidores em crédito privado e empréstimo integrado

| Aspecto | Crédito Privado | Empréstimo Integrado |

|---|---|---|

| Tamanho do Mercado | US$ 1,8 trilhão em 2024 | Crescimento rápido, integrado em vários setores |

| Projeção de Crescimento | US$ 2,3 trilhões até 2028 | Adoção generalizada em todos os setores |

| Principais Segmentos | Empréstimo direto (36% do mercado), financiamento especializado, empréstimo baseado em ativos | Empréstimos de capital de giro, financiamento de faturas, BNPL (Compre agora, pague depois) |

| Interesse do Investidor | 53% planejam aumentar a alocação | Crescente interesse de VCs (Capital de Risco), bancos e instituições |

| Tendências Recentes | Mudança para estratégias de nicho; alocações de financiamento especializado aumentaram de 10% para 18% | Soluções B2B ganhando força ao lado do B2C |

| Fatores Impulsionadores | Retornos mais altos, diversificação de portfólio | Decisão de crédito impulsionada por IA, mudanças regulatórias |

| Atividades Notáveis | Lançamento de grupos dedicados por grandes instituições | Parcerias entre bancos, fintechs e plataformas |

| Perspectivas Futuras | Crescimento contínuo na arrecadação de fundos e no tamanho do mercado | Integração mais profunda em plataformas não financeiras |

Para bancos tradicionais, é um sinal de alerta. À medida que os credores alternativos capturam mais participação de mercado, alguns estão sendo forçados a fazer parceria com fintechs ou desenvolver soluções internas. Aqueles que não o fizerem podem ser totalmente desintermediados do empréstimo para PMEs – um segmento que antes dominavam.

Os bancos enfrentam desintermediação no mercado de empréstimos para PMEs, em parte devido ao aumento de soluções de fintech como o empréstimo integrado. Ao mesmo tempo, esse cenário em evolução está atraindo maior atenção e supervisão regulatória.

Para reguladores, o crescimento do PayPal levanta questões sobre proteção ao consumidor, transparência e risco sistêmico. Espere um novo escrutínio sobre as práticas de divulgação e potencialmente diretrizes mais rígidas que regem o crédito integrado.

O Caminho Adiante: O PayPal Redefinirá o Financiamento de Comerciantes?

Com o aumento da concorrência, a incerteza econômica e o fluxo regulatório à frente, o caminho a seguir não é nada garantido. No entanto, se o PayPal puder manter sua disciplina de subscrição e continuar a demonstrar um valor claro para os comerciantes, seu modelo poderá definir a próxima década do financiamento de pequenas empresas.

Três dinâmicas emergentes podem moldar esse caminho:

1. A Convergência de Pagamento e Crédito

Estamos caminhando para um ambiente onde cada pagamento se torna um ponto de dados de crédito. Nesse mundo, o papel duplo do PayPal como processador e credor lhe dá uma vantagem estrutural que poucos podem igualar.

2. A Batalha pelo Controle do Ecossistema

À medida que mais empresas incorporam o empréstimo em suas plataformas, a luta está mudando de preços para utilidade da plataforma. A lealdade pertencerá ao ecossistema que oferece ferramentas financeiras holísticas – não apenas crédito, mas pagamentos, análises e gerenciamento de fluxo de caixa.

3. O Aumento da Alocação de Capital Baseada em Risco e em Tempo Real

Já se foram os dias dos ciclos de subscrição lentos. A próxima fronteira é o crédito dinâmico – capital implantado e ajustado em tempo real com base no comportamento do comerciante. O PayPal já está perto desse futuro. Outros estão correndo para alcançá-lo.

Uma Revolução Financeira, um Comerciante de Cada Vez

O marco de US$ 30 bilhões do PayPal não é um capítulo final – é um ponto médio em uma transformação maior. Ao incorporar o crédito no coração do comércio digital, está reescrevendo as regras do financiamento de pequenas empresas e forçando uma repensada em bancos, investimentos e regulamentação.

As implicações se estendem muito além do PayPal. Se seu modelo se mostrar escalável e sustentável, pode representar um modelo de como o crédito será entregue no século 21: rápido, orientado por dados e profundamente integrado aos fluxos do próprio comércio.

Por enquanto, a mensagem é clara. O empréstimo não é mais um serviço separado. É a espinha dorsal do comércio digital. E o PayPal, silenciosamente, mas inequivocamente, está construindo essa espinha dorsal.